《汽车融资租赁资产风险管理指南》发布

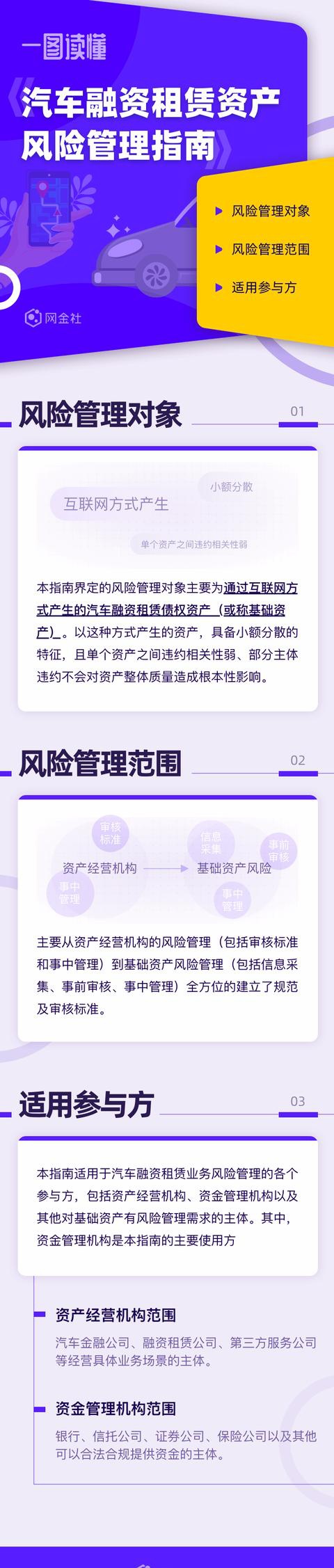

由浙江互联网金融资产交易中心负责起草的《汽车融资租赁资产风险管理指南》除了结合传统金融对融资租赁企业基本情况、经营、财务等方面详细的事前审核和事中管理标准外,还创新性的针对互联网汽车金融场景增加了很多适合性标准。

在融资租赁企业贷前审核方面,针对其系统能力和情况的审核、系统数据核查以及线上交易流程的穿行测试等方面制定适应性的标准,通过有效审核验证交易场景涉及的核心交易逻辑、业务流程和风控措施,验证租赁债权资产的质量和特征分布,判断信息化系统的有效性、可靠性和稳定性,以及系统数据的真实完整性,再结合企业经营面和财务情况综合判断合作企业的风险情况。

在融资租赁债权风险管理方面,针对债权所涉及信息的采集方式、采集内容、交易场景的审核和监控、资产质量的审核和监控以及资产的现金流管理和风险缓释等方面制定了适应性的标准。通过对交易场景中必要信息字段和数据的分析,对交易过程中采集的数据和第三方获取数据进行多维度交叉验证,持续验证核心交易逻辑、交易流程、风控标准和风控措施,实现对租赁债权的有效风险管理。

指南以点面集合的叙述方式,结合浙江互联网金融资产交易中心在汽车融资租赁资产管理以及对汽车消费金融领域金融科技赋能的实践经验,全方位地解读了金融机构与通过互联网开展汽车融资租赁新兴业务的公司业务合作中所遇到的风险管理难点、痛点;并分享了浙江互联网金融资产交易中心将管理标准服务于信托等金融机构的成功经验。

此次标准化制定采取了"行业领先企业拟定、监管"的模式,体现了互联网金融市场的方向是由单一供给的标准体系转变为和市场共治的新型标准体系,主导制定的标准侧重于保基本,市场自主制定的标准侧重于提高竞争力。

在"适度监管、分类监管、协同监管、创新监管"的框架下,结合互联网金融行业自身特点,采用"协会组织"与"团体标准"相结合的模式,充分发挥标准的统筹协调作用和示范效应。在涉及保障信息安全和财产安全、坚守业务底线等方面,由主导实行强制性标准,并做好对实施情况的监督,确保其执行效力;在涉及技术创新、服务规范及市场竞争等方面,充分发挥市场自身的自律作用,实行团体标准,引导互联网金融企业履行社会责任,特别是经验丰富、模式领先的企业应在建立行业标准、服务实体经济、服务社会公众等方面起到排头兵和模范引领作用,推动团体标准的进一步完善和有效实施。提升市场主体的自律和自治能力,强化整个行业对各类风险的管控能力,对监管框架形成有力补充。

事实上,无论是哪种性质的标准,其目的都在于加强行业监管和协调,规范和引导市场健康发展。在以技术标准、产品标准和服务标准为条线的体系框架下,根据标准所规范的对象不同,对标准类型及其制定、推行主体应有清晰的定位,这是确保标准化战略有效执行的关键。

相关文章

- 上海市《汽车融资租赁业务自律公约

- 汽车融资租赁业务征信有关问题研究

- 汽车融资租赁公司展业前后的体系化

- 汽车市场达万亿级-金融租赁介入汽车

- 汽车融资租赁常见法律问题

- 汽车融资租赁法律实务

- 汽车租赁ABS与汽车融资租赁ABS

- 汽车融资租赁疑难问题解析

- 汽车融资租赁行业SWOT分析

- 汽车融资租赁公司必须知晓的十大风

- 万亿级汽车金融市场吸引融资租赁业目光

- 宁德时代新能源汽车电池业务研究

- 银发[2017]234号-央行和银监会关于调整汽车贷款有关政策的通知

- 汽车融资租赁法律实务

- 汽车融资租赁行业SWOT分析

- 汽车融资租赁疑难问题解析

- 直接租赁和售后回是主流的汽车融资模式

- 汽车融资租赁公司必须知晓的十大风险点及其应对措施

- 营改增政策对汽车经营性租赁业务的税收影响及税务筹划

- 汽车融资租赁行业的法律风险分析

- 汽车融资租赁业务特点分析

- 上海市《汽车融资租赁业务自律公约》

- 《汽车融资租赁资产风险管理指南》发布

- 汽车融资租赁公司展业前后的体系化考量点

- 融资租赁是加快新能源汽车推广的催化剂

- 汽车融资租赁业务征信有关问题研究

- 机动车销售统一发票

- 面向汽车零部件企业的融资租赁服务策略研究

- 新能源电动汽车市场分析报告

- 私家车用作专车的若干法律问题-以Uber为例